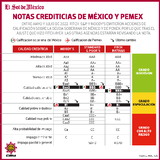

La agencia Fitch Ratings recortó la calificación de Petróleos Mexicanos (Pemex) a ‘B+’, desde ‘BB-’, debido al débil desempeño operativo de la compañía y su manejo financiero de largo plazo.

Tras este recorte, la calificación de la petrolera se encuentra en terreno altamente especulativo y está a dos peldaños de ser considerada como “grado basura”, que es cuando una empresa o gobierno tiene altas probabilidades de incumplimiento crediticio.

Te recomendamos: Explosión en plataforma petrolera de Tabasco provocó pérdida de 700 mil barriles: Octavio Romero

“Las rebajas reflejan el continuo desempeño operativo débil de Pemex. El alto servicio de la deuda y la necesidad de que el gobierno financie flujos de efectivo negativos han sido razones clave para la inversión insuficiente”, agregó la calificadora en un reporte.

Desde la perspectiva de Fitch Ratings, los múltiples incendios en activos e infraestructura que resultaron en numerosas lesiones y muertes de sus empleados, reflejan preocupaciones relacionadas con la gestión de sus operaciones o la falta de capital para mantenimiento.

Apenas la semana pasada, se registró un incendio en la plataforma Nohoch-Alfa de Pemex en Campeche, dejando dos personas fallecidas y una desaparecida, al igual que por lo menos ocho lesionados.

Octavio Romero Oropeza, director General de Pemex, aseguró que tanto las personas fallecidas como la desaparecida no formaban parte de la empresa estatal, sino de una compañía que realizaba trabajos de instalación en la plataforma.

Bajo este escenario, además del recorte crediticio, Pemex fue puesto en “observancia negativa” (RWN, por sus siglas en inglés), lo que significa que Fitch podría rebajar la nota de la compañía en un futuro ante nuevos escenarios de riesgo.

“El RWN refleja la preocupación sobre la capacidad y voluntad del gobierno mexicano para mejorar materialmente la posición de liquidez y la estructura de capital de la empresa en los próximos dos años, sin concesiones de los acreedores”, explicó Fitch Ratings.

Al día de hoy, Pemex enfrenta vencimientos de bonos de deuda internacional por cuatro mil 600 millones de dólares en 2023 y 10 mil 900 millones de dólares en 2024.

Según la calificadora, el refinanciamiento de esta deuda expondrá a la empresa a mayores gastos por intereses, lo que a su vez presionará aún más su flujo de efectivo.

➡️ Suscríbete a nuestro Newsletter y recibe las notas más relevantes en tu correo

“Fitch estima, según nuestro caso de calificación, que el gobierno tendrá que gastar aproximadamente 20 mil millones de dólares más de lo que recibe de la compañía en 2026 y 2027 para mantener a flote a Pemex”, concluyó Fitch Ratings.

¿Qué es un bono basura?

Los bonos basura son títulos de deuda emitidos por una empresa o gobierno que tienen un alto nivel de riesgo crediticio.

De acuerdo con el área de análisis de BBVA, la principal característica de estos bonos es que si bien tienen un riesgo elevado de impago, también suelen ofrecer altos rendimientos en compensación a los inversionistas.

Además, el mercado de bonos basura suele contar con inversores especializados, ya sean fondos de inversión, seguros, gestores de patrimonio, que buscan un mayor rendimiento a cambio de asumir un mayor riesgo.

En el caso de Pemex sus títulos están a dos peldaños del grado basura, lo que también traerá como consecuencia que no pueda adquirir créditos a tasas o plazos favorables.

.jpg)